03-6161-6205

営業時間10:00~19:00(平日)

【2024年7月1日】ドル円 週間テクニカルレポート|国際テクニカルアナリスト監修

本記事に記載されている予測は将来の結果を保証するものではありません。したがって、本予測に基づいて行った行動によって生じるあらゆる損害について、当社は一切の責任を負いかねますので、ご了承ください。

週間テクニカルレポート

無料ダウンロード

2024年5月初旬の為替介入も効果なし

2024年5月初旬にドル円は円買い為替介入を実施した。160.20円で為替介入が実施され、一時的に152.02円付近まで下落。しかし、効果は限定的で介入規模は過去最大となったものの、一週間も介入効果は続かず反発。わずか1ヶ月で為替介入時の高値を上抜けてしまっている。

2022年は、為替介入をきっかけに円高ドル安相場の流れに形成が逆転し、2ヶ月間円高方向に傾いたことを考えると、ドル買い需要が著しく、流れを変えるのは相当難しいことが理解できる。

2024年7月1日の執筆時点では161.27円の高値を付けている。1986年ぶりの円安水準であり、どこが抵抗線となるのかも予測がしにくい状況となっている。

その他のファンダメンタル

- 日銀は国債買い入れ額の減額方針を決定(具体案は7月末に公表予定)

- 日銀関係者の利上げに関するコメント(利上げ幅はわずか)

国債買い入れ額の減額方針が決定したが、6月に具体案は公表されなかった。そのため、円売りに拍車をかける状況に。7月末の会合で、減額方針の具体案を公表する予定。国債買い入れ額を日銀が減額すれば、長期金利の上昇要因となり、円高要因となる。

日銀が7月末に利上げをするとしても、利上げ幅はわずか。円高要因ではあるが、影響は限定的となりそう。もし、利上げをしなければ、やはり円安に傾きやすくなる。

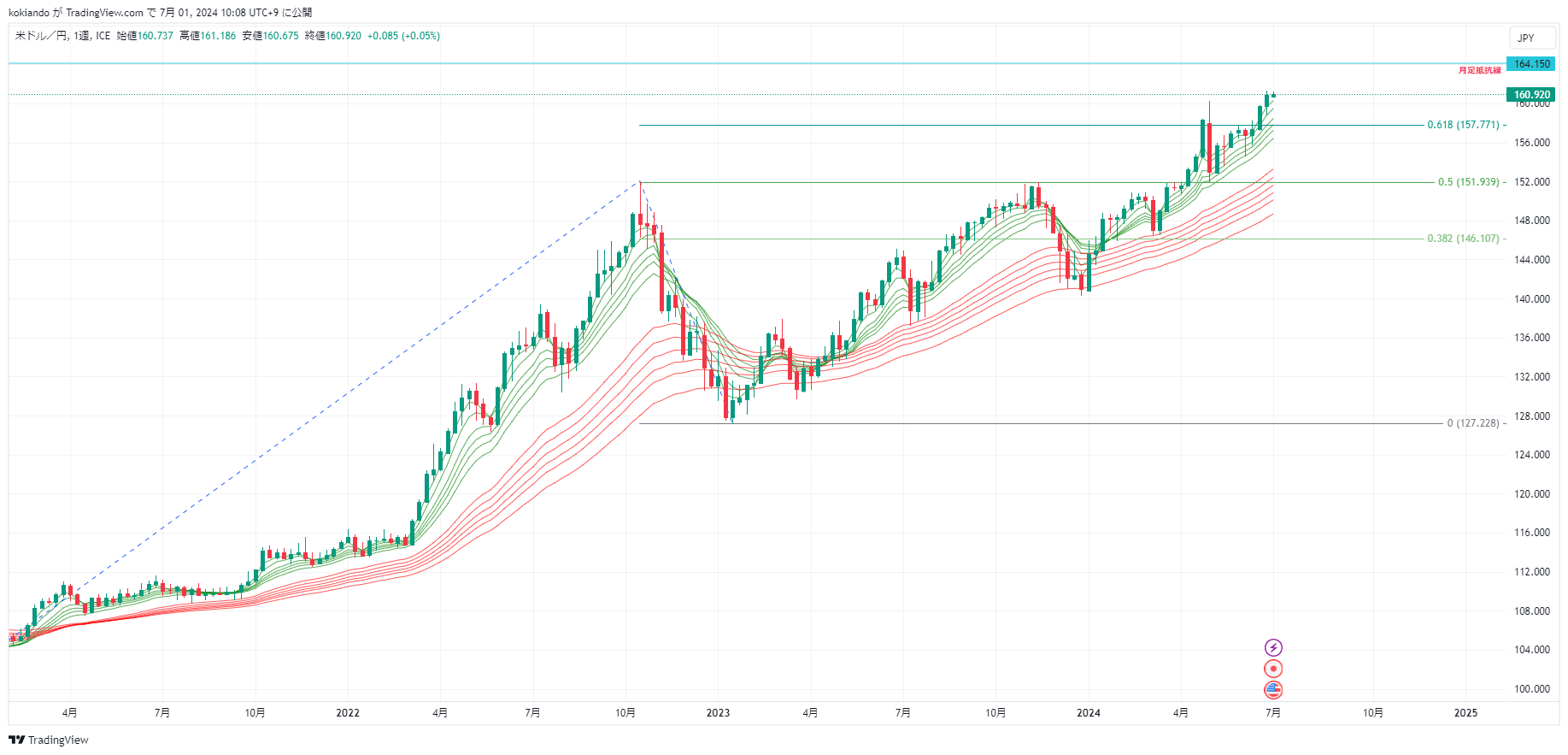

週足

現在のドル円相場は1987年以来の水準であり、過去の抵抗線や支持線となった価格はチャート上で確認困難である。このような場合にも活用できるのがフィボナッチエクスパンションや「ATR分析を基にした心理的節目価格の特定」である。

フィボナッチ分析

2021年1月の102.63円を起点とするフィボナッチエクスパンションを描画する。

【ドル円/週足】

50%に該当する152.02円は2022年の為替介入水準であり、2023年11月にも意識されている。また、61.8%に該当する157.86円付近で急落が確認できる。これは2024年5月の為替水準である。

フィボナッチエクスパンションを基に考えると、100%に該当するのは176.78円であり、上昇の余地がまだまだあることが理解できる。2024年後半は米大統領選挙があるため、予測は難しいが、円安リスクに今後も警戒が必要だ。

ATR分析と心理的節目

過去のボラティリティを基に、心理的に節目となる価格帯を特定する手法がある。月足の過去2年間の平均ボラティリティは6.9(690Pips)となっている。1ヶ月間に約7円変動しているという意味だ。

7月の始値を160.69円とすると、以下のように計算できる。

- 上限値:160.69+690Pips=167.59円

- 下限値:160.69-690Pips=153.79円

円安が進行する場合、2024年7月に最大で予想される円安水準が167.59円と導き出される。

現在、円安が進行していることで為替介入が再び実施されるのではないかと予想されているが、当社は167円付近になるまでは実施されないと予想している。

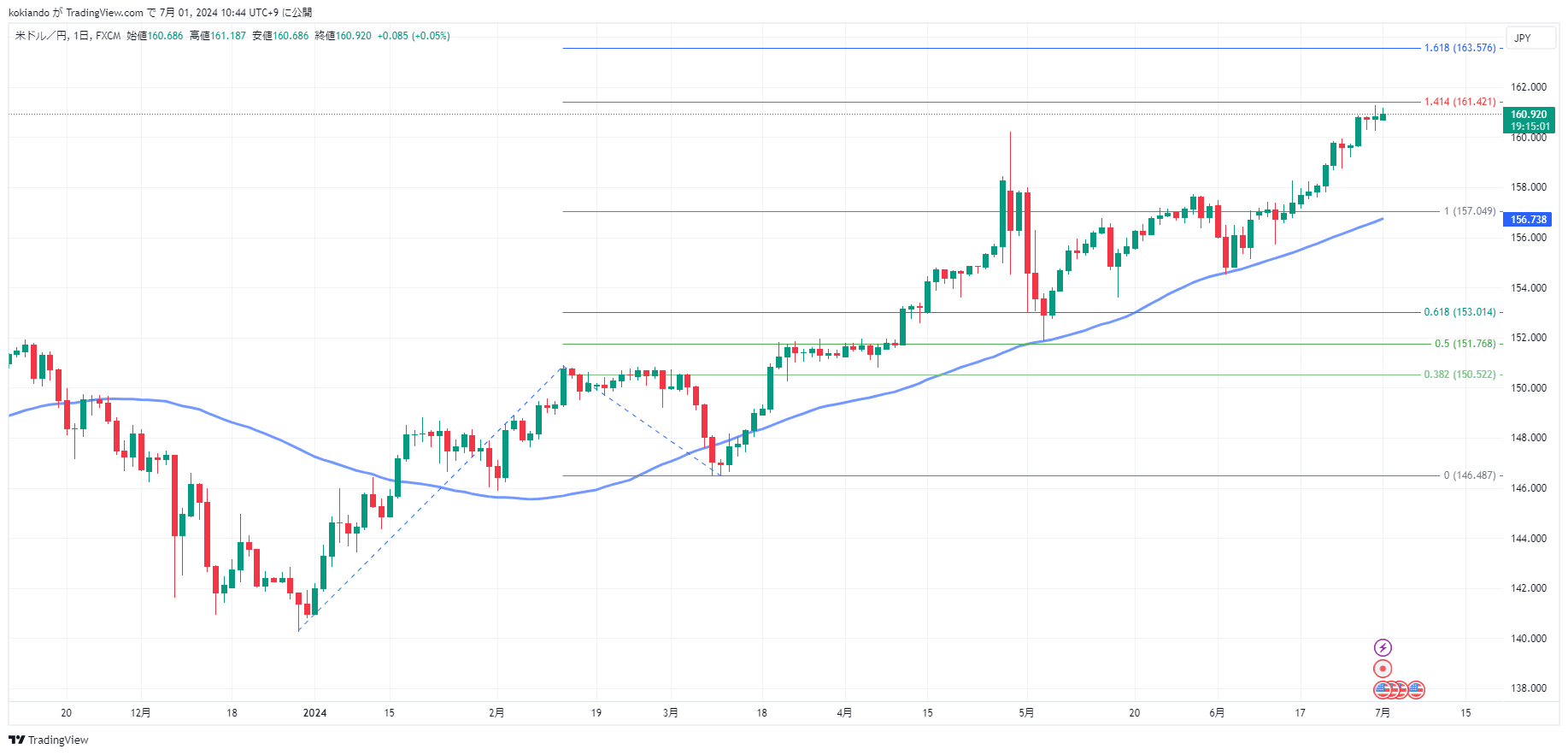

日足

フィボナッチ分析

日足で直近の動きを、詳細に分析してみる。フィボナッチエクスパンションを描画すると、161.8%に該当するのは163.57円付近となる。144%は一般的ではないが、161.42円も抵抗線として機能している。

【ドル円/日足】

ドル円の日足では52日移動平均線が強く意識されており、少なくとも過去に3回反応している。52日移動平均線を割るまでは円安継続と考えるのが良いだろう。

ATR分析

週間の平均ボラティリティは2.5円(250Pips)となっている。7月初旬の始値が160.90円とすると、心理的節目は以下のように計算できる。

- 上限:160.90円+2.5円=163.4円

- 下限:160.90円-2.5円=158.40円

1週間ごとに数値は変更されるが、7月上旬は158円前半では押し目買い、163円付近では逆張り戦略が採れるだろう。

| 月間予想レンジ | 158.89円~165.64円 |

| 主要抵抗線 | 167.59円 163.40円 |

| 主要支持線 | 160.20円 158.89円 158.40円 |